Rürup-Rente

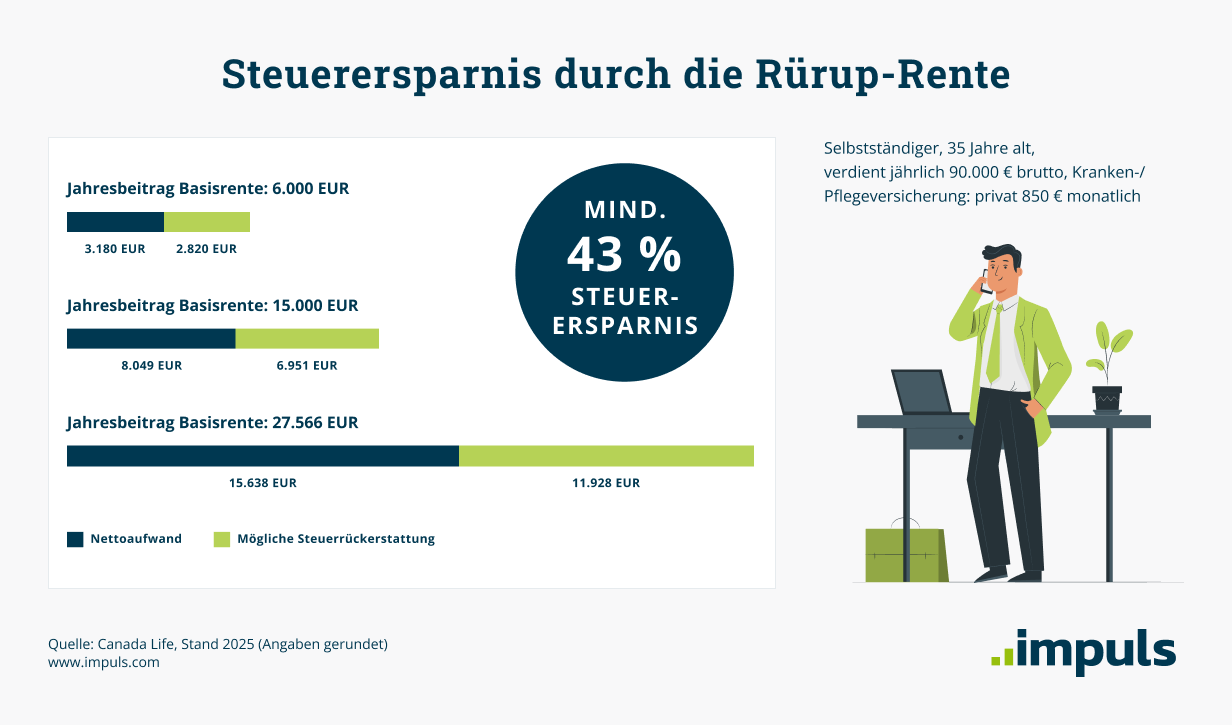

- Hohe Steuerersparnis in der Ansparphase

- Lebenslange und garantierte Rente

- Maximale Steuervorteile durch Zuzahlungen

Kurzer Überblick Basisrente

- Die Rürup Rente (auch Basis-Rente genannt) ist eine Form der privaten Altersvorsorge, die in der Ansparphase durch Steuervorteile vom Staat begünstigt wird.

- Bis zu 29.344 Euro können 2025 laut Einkommensteuergesetz als Vorsorgeaufwendungen geltend gemacht werden.

- Vor allem Selbstständige und Freiberufler können von den Steuervorteilen profitieren.

- Versicherte können zwischen der klassischen und einer fondsgebundenen Rürup Rentenversicherung wählen.

Online-Beratung Jetzt ein unverbindliches Beratungsgespräch vereinbaren

Was ist die Rürup-Rente?

Die Rürup-Rente ist eine der Möglichkeiten, privat für den Altersruhestand vorzusorgen. Die Besonderheit der Basisrente besteht in der staatlichen Förderung dieser Vorsorge-Variante. Die Förderung besteht darin, dass Sie die Beiträge zur Rürup-Rente bis zum jeweils geltenden Höchstbeitrag zu 100 Prozent steuerlich geltend machen können.

Insbesondere für Selbstständige und Freiberufler ist die Rürup-Rente interessant, da diese meist weder die Riester-Rente noch eine Betriebsrente in Anspruch nehmen können. Aber auch Angestellte und Beamte können von der Steuerersparnis profitieren. Ausgezahlt wird die Basisrente ab dem 62. Lebensjahr als monatliche Rente.

Bei der Rürup-Rente gibt es hauptsächlich zwei Arten:

Klassische Rürup-Rente:

- Hierbei erhalten Sie eine garantierte Mindestrente.

- Die Rente kann durch Überschüsse des Versicherers erhöht werden.

- Es besteht ein geringeres Risiko im Vergleich zu fondsgebundenen Varianten.

Fondsgebundene Rürup-Rente:

- Die Beiträge werden in Aktien- oder Investmentfonds investiert.

- Höhere Renditechancen, aber auch höheres Risiko.

- Varianten mit oder ohne Beitragsgarantie sind verfügbar.

Warum ist die Rürup-Rente sinnvoll?

Die gesetzliche Rentenversicherung könnte bald nur noch eine Grundsicherung bieten. Um drohende Versorgungslücken zu schließen, sollten Sie sich um eine private Rentenversicherung kümmern. Nur so können Sie sicherstellen, dass Sie im Alter gut abgesichert sind.

Das sind die Vorteile der Rürup-Rente:

- Im Gegensatz zur Riester-Rente ist die Rürup-Rente, benannt nach dem Ökonomen Bert Rürup, besonders für Selbstständige interessant. Oft ist sie für diese die einzige Möglichkeit, steuerlich begünstigt eine private Altersvorsorge aufzubauen. Denn Unternehmer und Freiberufler sind nicht rentenversicherungspflichtig und erwerben während Ihres Berufslebens oft keine Ansprüche auf eine gesetzliche Rente.

- Die Rürup-Rente hat den Vorteil, dass sie unpfändbar ist und in der Ansparphase bei Insolvenz oder Bürgergeld (früher Hartz IV) nicht angerechnet wird.

- Die Beitragszahlungen können flexibel an Ihre Einkommenssituation angepasst werden. Sie erhalten eine lebenslang garantierte Rente. Eine Einmalauszahlung ist jedoch nicht möglich.

- Zusatzbausteine wie Hinterbliebenenschutz oder Berufsunfähigkeit können in die Rente eingeschlossen werden. Ebenso ist es möglich, die Berufsunfähigkeitsversicherung in Kombination mit dieser Rente von der Steuer abzusetzen.

- Der maximale Steuervorteil richtet sich immer nach der aktuell gültigen steuerlichen Abzugsmöglichkeit. 2025 hat sich die Obergrenze für diese Abzüge erhöht: Einzelpersonen können bis zu 29.344 Euro im Jahr laut Einkommensteuergesetz als Vorsorgeaufwendungen geltend machen, Ehepaare das doppelte. 2024 galt ein Abzugsvolumen von 27.566 Euro bzw. 55.132 Euro bei gemeinsam veranlagten Ehepaaren.

Basisrente Leistungen

Bei der Rürup Rente handelt es sich um eine staatlich geförderte Form der Altersvorsorge. Versicherte zahlen einen monatlichen Beitrag und bekommen dafür ab Vollendung des 62. Lebensjahres (bei Abschluss vor 2011 ab Vollendung des 60. Lebensjahres) eine monatliche Rente ausgezahlt. Durch den Abzug der Sonderausgaben ergeben sich steuerliche Vorteile in der Ansparphase.

Die Rürup-Rente bietet verschiedene Leistungen, die für die Altersvorsorge relevant sind. Hier sind die wichtigsten:

- Steuerliche Förderung: Beiträge können als Sonderausgaben steuerlich abgesetzt werden.

- Lebenslange Rentenzahlung: Die Rente wird ab dem vereinbarten Beginn lebenslang ausgezahlt.

- Hinterbliebenenschutz (optional): Es kann ein Schutz für Hinterbliebene vereinbart werden, zum Beispiel in Form einer Witwen- oder Waisenrente.

- Flexible Beitragszahlung: Anpassung der Höhe der Einzahlungen an die persönliche finanzielle Situation.

- Schutz vor Pfändung: Im Falle einer Insolvenz ist das angesparte Kapital geschützt.

- Keine Kapitalauszahlung: Die Auszahlung erfolgt ausschließlich als monatliche Rente.

- Nachgelagerte Besteuerung: Rentenzahlungen werden im Alter besteuert, meist zu einem niedrigeren Steuersatz.

- Beitragsgarantie (bei bestimmten Tarifen): Einige Tarife garantieren die eingezahlten Beiträge oder einen festen Verrentungsfaktor.

Rürup Rente Unser Expertentipp

- Besonders wichtig für Selbstständige und Freiberufler: Die Rürup-Rente wird steuerlich gefördert und ist in erster Linie für Selbstständige gedacht, da diese im Alter keine gesetzliche Rente erhalten.

- Verschiedene Varianten möglich:

- als Basisrente mit und ohne Hinterbliebenenschutz

- als fondsgebundene Basisrente

- als Sofortrente - Mit Zusatzbausteinen kombinieren: Die Basisrente kann mit verschiedenen Zusatzbausteinen kombiniert werden. Sie sichern einige Lebensrisiken ab, z. B. die Berufsunfähigkeit, die Erwerbsunfähigkeit oder den eigenen Tod.

- Auch für Festangestellte interessant: Diese können ebenso mit der Basisrente privat vorsorgen und von den hohen Steuervorteilen profitieren.

Rürup Rente Beitrag

Bezüglich des Beitrags zur Rürup-Rente, auch Basisrente genannt, gibt es einige wichtige Aspekte:

-

Steuerliche Absetzbarkeit: Ein großer Vorteil der Rürup-Rente ist die steuerliche Förderung. Beiträge zur Rürup-Rente können im Rahmen des Sonderausgabenabzugs bis zu einem bestimmten Höchstbetrag steuerlich geltend gemacht werden. Dieser Höchstbetrag liegt im Jahr 2025 bei 29.344 Euro für Alleinstehende und 58.688 Euro für zusammenveranlagte Ehepaare oder eingetragene Lebenspartnerschaften.

-

Nachgelagerte Besteuerung: Die Auszahlungen aus der Rürup-Rente sind im Alter zu versteuern. Allerdings ist oft der persönliche Steuersatz im Rentenalter niedriger als während der Erwerbsphase.

-

Flexibilität: Die Beiträge können in der Regel flexibel angepasst werden, sollten sich deine finanziellen Verhältnisse ändern.

-

Unvererbbarkeit: Die klassische Rürup-Rente sieht keine Kapitalauszahlung vor und ist in der Regel nicht vererbbar. Es gibt allerdings Optionen, um Hinterbliebenenschutz zu integrieren.

-

Unpfändbarkeit: Ein weiterer Vorteil ist der Schutz vor Pfändung und Insolvenz, was für Selbstständige besonders relevant sein kann.

-

Keine staatlichen Zulagen: Im Gegensatz zur Riester-Rente gibt es bei der Rürup-Rente keine staatlichen Zulagen.

-

Auszahlungsphase: Die Rente wird lebenslang gezahlt, wobei die Auszahlung nicht vor dem 62. Lebensjahr beginnen kann.

-

Anpassung des Beitrags: Man kann normalerweise jährlich entscheiden, wie viel man einzahlen möchte, solange der Mindestbeitrag nicht unterschritten und den Höchstbeitrag nicht überschritten wird.

Unsere top bewerteten Berater

- Private Absicherung

- Gewerbliche Absicherung

Ratgeber

Rürup-Rente von der Steuer absetzen: So geht's

Kann man die Rürup-Rente vererben?

Rürup-Rente Auszahlung: Die wichtigsten Infos

Kann man die Rürup-Rente beitragsfrei stellen?

Rürup Rente Weitere Artikel zum Thema

Angebote

Private Rentenversicherung

- Lebenslange Rente oder Kapitalauszahlung

- Flexibler Rentenbeginn auch vor dem 62. Lebensjahr möglich

- Hoher steuerfreier Anteil in der Rentenphase und hohe Überschussbeteiligung

Risikolebensversicherung

- Top-Risikoschutz im Todesfall

- Finanzielle Absicherung der Hinterbliebenen

- Sicherung der Immobilienfinanzierung und Kredite

Hausratversicherung

- Absicherung bei Hagel, Sturm, Wasser, Einbruch, Feuer

- Glasbruch, Fahrraddiebstahl, Elementarschäden, Wasser- und Überspannungsschäden versicherbar

- Versicherung des Hausrats zum Neuwert

Tierkrankenversicherung

- Für Hunde und Katzen

- Freie Tierarztwahl

- Bis zu 100% Kostenübernahme

Betriebliche Altersvorsorge

- Zusätzliche Vorsorge im Rentenalter

- Staatliche Förderung in der Ansparphase

- Die Beiträge fließen direkt von Ihrem Bruttogehalt