Berufsunfähigkeitsversicherung

- Wichtige Absicherung für das Arbeitseinkommen

- Individuelle Gestaltung nach Ihren Bedürfnissen

- BU-Rente ab 50 % Berufsunfähigkeit

Kurzer Überblick Berufsunfähigkeitsversicherung

- Die Berufsunfähigkeitsversicherung (BU) ist eine wichtige Absicherung Ihres Arbeitseinkommens für den Fall, dass Sie Ihren Beruf aus gesundheitlichen Gründen nicht mehr ausüben können.

- Sie ist eine Ergänzung zur gesetzlichen Erwerbsminderungsrente, die durchschnittlich nur 800 Euro monatlich beträgt.

- BU-Versicherer zahlen bereits, wenn Sie Ihren Beruf zu 50 % und länger als sechs Monate nicht mehr ausüben können.

- Da sich die Beiträge nach dem Alter richten, gilt: Je früher Sie eine BU abschließen, desto günstiger wird Ihr Beitrag.

- Gut zu wissen: Das Bundesamt für Soziale Sicherung (BAS) hat entschieden, dass gesetzliche Krankenkassen künftig keine Zuschüsse zu privaten BU- oder Unfallversicherungen im Rahmen von Bonusprogrammen gewähren dürfen. Das BAS sieht darin eine unzulässige Förderung privater Versicherungen.

Online-Beratung Jetzt unverbindliches Beratungsgespräch vereinbaren

Berufsunfähigkeit absichern Vorteile einer Berufsunfähigkeitsversicherung

- Einkommenssicherung: Sollten Sie berufsunfähig werden, sichert die Versicherung Ihr Einkommen durch monatliche Rentenzahlungen ab.

- Absicherung von Qualifikationen und Fähigkeiten: Die Versicherung schützt speziell das Einkommen, das Sie durch Ihre berufliche Qualifikation erzielen.

- Steuerliche Vorteile: Bei Kombination mit einer Rürup-Rente können Beiträge steuerlich geltend gemacht werden.

- Umfassender Schutz: Sie sind nicht nur gegen körperliche, sondern auch gegen psychische Krankheiten wie Burnout oder Depression abgesichert.

- Flexibilität in der Beitragszahlung: Möglichkeiten wie Beitragsreduzierung, Stundung oder Beitragsfreistellung bei finanziellen Engpässen.

- Schutz der Altersvorsorge: Bei Berufsunfähigkeit werden oft Beiträge für die Altersvorsorge vom Versicherer übernommen (Beitragsbefreiung).

- Kostenvorteile: Je nach Kombination von Versicherungen können Sie von Kostenvorteilen profitieren.

Was ist eine Berufsunfähigkeitsversicherung?

Die Berufsunfähigkeitsversicherung sichert Sie für den Fall ab, dass Sie aufgrund einer Krankheit oder eines Unfalls Ihren Beruf nicht mehr ausüben können. Sie gleicht Ihren Einkommensverlust aus bzw. mildert ihn ab. Im Fall einer Berufsunfähigkeit erhalten Sie monatlich eine vertraglich festgelegte Rente, bestenfalls bis zu Ihrem Renteneintritt (je nach Vertragslaufzeit).

Warum ist eine Berufsunfähigkeitsversicherung sinnvoll?

Die Berufsunfähigkeitsversicherung gehört zu den wichtigsten Versicherungen. Denn das Risiko, berufsunfähig zu werden, wird unterschätzt. Laut Statistik der gesetzlichen Rentenversicherung wird jeder Vierte im Laufe seines Arbeitslebens berufsunfähig. Im Durchschnitt trifft die Deutschen die Berufsunfähigkeit mit 47 Jahren, wenn die meisten noch 20 Berufsjahre vor sich haben.

Eine Berufsunfähigkeit kann ohne die richtige Absicherung existenzbedrohend sein, da Sie für längere Zeit kein Einkommen erhalten. Es ist daher wichtig, so früh wie möglich eine BU abzuschließen. Denn: Die Beiträge richten sich – wie bei vielen anderen Versicherungen auch – u.a. nach dem Alter. Je jünger und gesünder Sie sind, desto günstiger ist Ihr Beitrag.

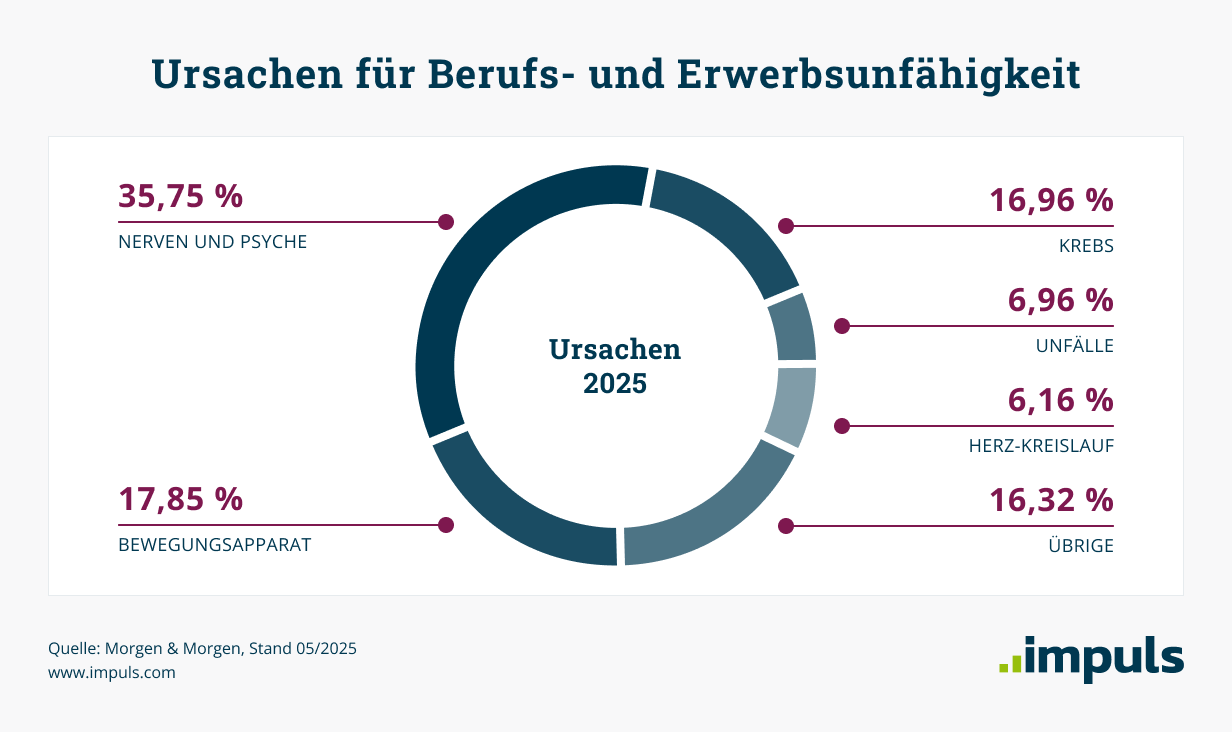

Gründe für die Berufsunfähigkeit

Psychische Belastungen wie Depressionen oder Burnout sind mit 35,75 % die häufigste Ursache für die Berufsunfähigkeit. Erkrankungen des Bewegungsapparats – zu denen auch Rückenleiden gehören – sind für 17,85 % aller Fälle verantwortlich. Krebs spielt bei 16,96 % eine maßgebliche Rolle.

Berufsunfähigkeitsversicherung Warum die gesetzliche Erwerbsminderungsrente nicht ausreicht

Die Berufsunfähigkeitsrente ist für alle nach 1961 Geborenen abgeschafft worden. Die 2001 eingeführte Erwerbsminderungsrente reicht nicht aus, um den vorherigen Lebensstandard zu halten. Sie nimmt keine Rücksicht auf den ausgeübten Beruf und orientiert sich daran, inwieweit Sie in der Lage sind, eine beliebige Tätigkeit auf dem allgemeinen Arbeitsmarkt auszuüben.

Die volle Erwerbsminderungsrente (ca. 30 % des letzten Bruttogehalts) erhält, wer weniger als drei Stunden täglich arbeitsfähig ist. Wer drei bis sechs Stunden pro Tag arbeiten kann, bezieht die halbe Erwerbsminderungsrente (ca. 15 % des letzten Bruttogehalts).

Keinerlei Anspruch auf Rentenzahlungen hat, wer mehr als sechs Stunden täglich einsatzfähig ist. Dabei wird der erlernte Beruf nicht berücksichtigt. Alleiniges Kriterium für die Rentenzahlung ist, ob der Erkrankte am Arbeitsmarkt noch einsatzfähig ist.

So entsteht eine große Versorgungslücke, die durch eine Berufsunfähigkeitsversicherung geschlossen werden kann.

Berufsunfähigkeitsversicherung Leistungen

- Die Berufsunfähigkeitsversicherung bezahlt Ihnen bis zum vereinbarten Enddatum eine BU-Rente, wenn Sie aus gesundheitlichen Gründen Ihrem zuletzt ausgeübten Beruf zu mindestens 50 % nicht mehr nachgehen können.

- Das Enddatum sollten Sie so wählen, dass danach Ihre reguläre Altersrente beginnt.

- Einige Versicherungen bieten über die monatliche Rentenzahlung hinaus zusätzlich Sofortleistungen im Versicherungsfall an.

- Die Rentenhöhe und die Versicherungslaufzeit können Sie individuell vereinbaren.

- Bei der Berufsunfähigkeitsversicherung können Sie sowohl einen Einzel- als auch einen Kombivertrag, beispielsweise mit einer Rürup-Rente oder einer Risikolebensversicherung, abschließen.

- Vorteil eines Kombivertrages ist, dass weiterhin Ihre Beiträge zur Rürup-Rente bzw. zur Risikolebensversicherung geleistet werden. So kommen Sie nicht in finanzielle Bedrängnis und müssen den Vertrag nicht pausieren oder kündigen.

Berufsunfähigkeitsversicherung Unser Expertentipp

- Bei Vertragsabschluss unbedingt auf Klauseln zur abstrakten Verweisung achten. Sofern diese nicht ausgeschlossen wird, muss der Versicherer keine Leistungen zahlen, wenn Sie in einem anderen Beruf arbeiten könnten.

- Berechnen Sie Ihre tatsächliche Rentenlücke und versichern Sie diesen Betrag, um zu hohe monatliche Kosten zu verhindern.

- Berufsunfähigkeitsversicherungen sollten nur bei finanziell soliden Versicherern abgeschlossen werden, damit deren Finanzkraft auch in einigen Jahrzehnten die Berufsunfähigkeitsrente sicherstellt.

- Wenden Sie sich zum Thema BU-Versicherung immer an Versicherungsexperten und lassen Sie sich ausführlich beraten.

Berufsunfähigkeitsversicherung Kosten

Was die Berufsunfähigkeitsversicherung kostet, hängt von individuellen Faktoren ab, die vor Vertragsabschluss abgeklärt werden:

- Alter: Je jünger Sie beim Abschluss der BU sind, desto geringer die monatlichen Beiträge. Der Grund dafür ist, dass junge Menschen in der Regel gesünder sind als ältere und weniger Vorerkrankungen haben. Schließen Sie daher noch im laufenden Jahr eine BU ab, da sie im Folgejahr bereits teurer sein kann.

- Laufzeit: Die Versicherungsdauer sollten Sie nicht zu gering wählen, sondern sich an Ihrem Renteneintrittsalter orientieren.

- Höhe der monatlichen Rente: Umso höher Sie die Rentenzahlung im Fall einer Berufsunfähigkeit wählen, umso höher fallen die Beiträge aus. Als Richtwert gelten 75 Prozent Ihres aktuellen Nettoeinkommens, damit Sie Ihren Lebensstandard im Fall einer Berufsunfähigkeit aufrecht erhalten können.

- Beruf: Welchen Beruf Sie ausüben, hat ebenfalls Auswirkungen auf den Beitrag. Die Versicherer teilen die Berufe in Risikogruppen ein – je höher die Einstufung, umso höher die Beiträge. Wer einen körperlich anstrengenden und/oder gefährlichen Beruf ausübt, wird höher eingestuft, als jemand, der im Büro arbeitet.

- Gesundheitszustand: Bevor Sie eine BU-Versicherung abschließen, müssen Sie Gesundheitsfragen beantworten. Manche Vorerkrankungen können zu höheren Beiträgen führen, einige auch zu einer Ablehnung des Antrags.

Berufsunfähigkeitsversicherung-FAQ

Das Wichtigste ist, dass Sie sich zum Thema BU von Experten beraten lassen. Schließen Sie die BU-Versicherung nicht online ohne Beratung ab. Darüber hinaus sollten Sie auf diese Punkte achten:

- Ausschluss der abstrakten Verweisung

- Wahl einer ausreichend hohen Rente (mind. 75 % des letzten Nettoeinkommens)

- Versicherungs- und Leistungsdauer bis zum Renteneintrittsalter wählen

- Beitragsdynamik vereinbaren, um die Inflation auszugleichen

- Möglichkeit der Leistungsanpassung, zum Beispiel bei Heirat oder Geburt eines Kindes

Unsere top bewerteten Berater

1 von 10

- Private Absicherung

- Gewerbliche Absicherung

Aktuelle Ratgeber

Berufsunfähigkeit: Anerkannte Krankheiten und häufige Ursachen

Steuerliche Behandlung der Berufsunfähigkeitsrente: Ein Überblick

Gesundheitsfragen bei der Berufsunfähigkeitsversicherung

Berufsunfähigkeitsversicherung Weitere Artikel zum Thema

Angebote

Unfallversicherung

- Versichert bei Berufs-, Sport- und Freizeitunfällen

- Weltweiter Versicherungsschutz

- Rund um die Uhr versichert

Krankentagegeldversicherung

- Einkommensausgleich im Krankheitsfall

- Bedarfsgerechter Schutz für Angestellte und Selbstständige

- Zeitlich unbegrenzte Zahlung

Rechtsschutzversicherung

- Individuelle Tarife für Singles, Paare und Familien

- Unbegrenzte Deckungssumme möglich

- Privatrechtsschutz mit Berufs-, Verkehrs-, Wohnungs- und Grundstücksrechtsschutz

Rürup-Rente

- Hohe Steuerersparnis in der Ansparphase

- Lebenslange und garantierte Rente

- Maximale Steuervorteile durch Zuzahlungen

Betriebliche Altersvorsorge

- Zusätzliche Vorsorge im Rentenalter

- Staatliche Förderung in der Ansparphase

- Die Beiträge fließen direkt von Ihrem Bruttogehalt

1 von 5